手机看新闻

地产财富会2021-09-10 01:06:49

地产财富会2021-09-10 01:06:49

地产财富会

当新的潮水袭来

2021-9-8

记住从现在起

你就不再是一匹黑马了

记住,从现在起你就不再是一匹黑马了。

同一个世界

同一个考题

1

增长见顶

黑马变普通马的艰难守业

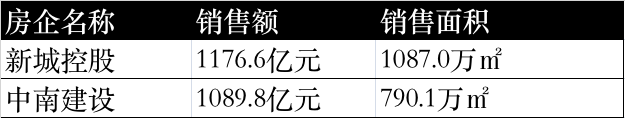

新城控股方面,2021年上半年,销售额达1176.6亿元,同比增长20.6%,销售面积达1087.0万平方米,同比增长23.9%。

中南建设方面,上半年房地产业务实现合同销售金额1089.8亿元,同比增长33.9%,销售面积790.1万平方米,同比增长29.7%。

“现在整个金融环境也好,整个宏观环境也好,高增长的存在逻辑确实是不存在了,包括整个国家也是鼓励稳健而非狼性。”

很多时候,黑马跑着跑着就变成普通马了。

中指研究院房企拿地统计数据显示,中南1-8月拿地面积266.0万平米,当月排第29名,同比减少68.1%。新城控股1-8月拿地面积952.0万平米,当月排第4名,同比减少38.0%。

2

利润滑坡

代价背后的窘境

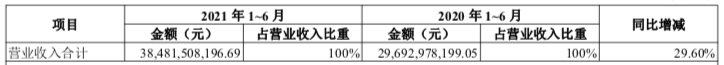

中报数据显示,上半年中南建设房地产业务营业收入384.8亿元,同比增长29.6%。但也迎来了各项利润的滑坡。

截至2021年6月30日,毛利约62.76亿元;毛利率16.31%,同比下降0.97个百分点;净利润20.28亿元,同比下降14.4%;净利率5.27%,同比下降2.71个百分点。

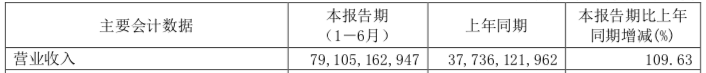

新城控股利润表现也好不到哪去。

上半年新城实现营业收入791.05亿元,同比增长109.63%,但在利润方面,毛利率只有17.11%,比去年下滑了6个点多;净利率6.1%,同比下降4.1个百分点。

“大家关心结算项目规模,实际上是全年90亿元利润目标是否能实现问题,在公司结算资源不多情况下确实难以实现。”

“原来的新城是净利润增速快,因为有商业估值的加码,尤其是公允价值变动平滑了新城的利润。如今公允价值变动回调,利润继续下滑也在意料之中。”

3

奔绿压力

“黄转绿”的持久战

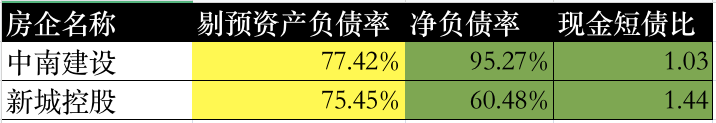

三道红线方面,中南剔除预收账款后资产负债率为77.42%,比上年末下降1.27%;净负债率95.27%,比上年末下降2个百分点;非受限现金余额269.7亿元,现金短债比1.03。

新城控股剔除预收账款后的资产负债率为75.45%,净负债率为60.48%;在手现金余额为551.54亿元,短期债务为270亿元,对应的现金短债比为1.44倍。

“三道红线”是硬性指标,也是政治任务。

免责声明:本文系注册用户(作者)在房产圈发布,房天下未对内容作任何修改或整理。本文仅代表作者观点,不代表房天下立场,若侵犯了您的合法权益,请进行投诉。对作者发布之内容,未经许可,不得转载。

回复还可以输入200字

地产人和金融君的财富大趴。这里有行业大势解读与交流,有新鲜及时的投资干货和故事,更有不定期轰炸的独家猛料~

18500元/平方米

25500元/平方米

18000元/平方米

15500元/平方米

15000元/平方米

19500元/平方米

26000元/平方米

31000元/平方米

18000元/平方米

38000元/平方米